Les avocats partenaires et l’équipe fiscale de la société G.A.C. Group ont obtenu gain de cause pour la société SAS Rousseau auprès de l’Administration fiscale dans un litige concernant la valeur locative plancher de biens immobiliers acquis à la suite d’un crédit-bail.

Rappel de la décision « SAS Rousseau » : quelle portée pour la valeur locative plancher ?

Dans une décision de principe rendue le 5 avril 2022 (n° 448 710, SAS Rousseau), le Conseil d’Etat a jugé que « La valeur locative plancher à retenir en application de l’article 1499-0 A du code général des impôts est celle qui a été retenue pour l’imposition du crédit-bailleur au titre de l’année d’acquisition, telle qu’établie après exercice, le cas échéant, du droit de reprise de l’administration ou du droit de réclamation du crédit bailleur. Cette valeur locative peut être contestée par le crédit-preneur ayant acquis les immobilisations industrielles, à l’occasion des impositions auxquelles il est assujetti au titre de chaque exercice non prescrit, dans les conditions de droit commun ».

L’application de ce principe suppose que le crédit-preneur puisse, lorsqu’il conteste des impositions dues au titre d’un exercice non prescrit, demander que soit recalculée la valeur locative plancher qui a été retenue pour l’imposition du crédit-bailleur au titre de l’année d’acquisition si cette valeur n’est pas celle qui aurait dû être retenue.

L’affaire « SAS Rousseau » ou la chronologie d’une saga judiciaire… qui se termine bien

2022-2023 : l’Administration fiscale persiste dans son refus d’appliquer la solution du Conseil d’Etat

Dans le cadre du règlement au fond de cette affaire, l’Administration fiscale a refusé d’admettre cette analyse. Elle a en effet considéré que la valeur locative plancher pertinente devait être celle qui a été effectivement retenue pour l’imposition du crédit-bailleur au titre de l’année d’acquisition, et non celle qui aurait dû être retenue.

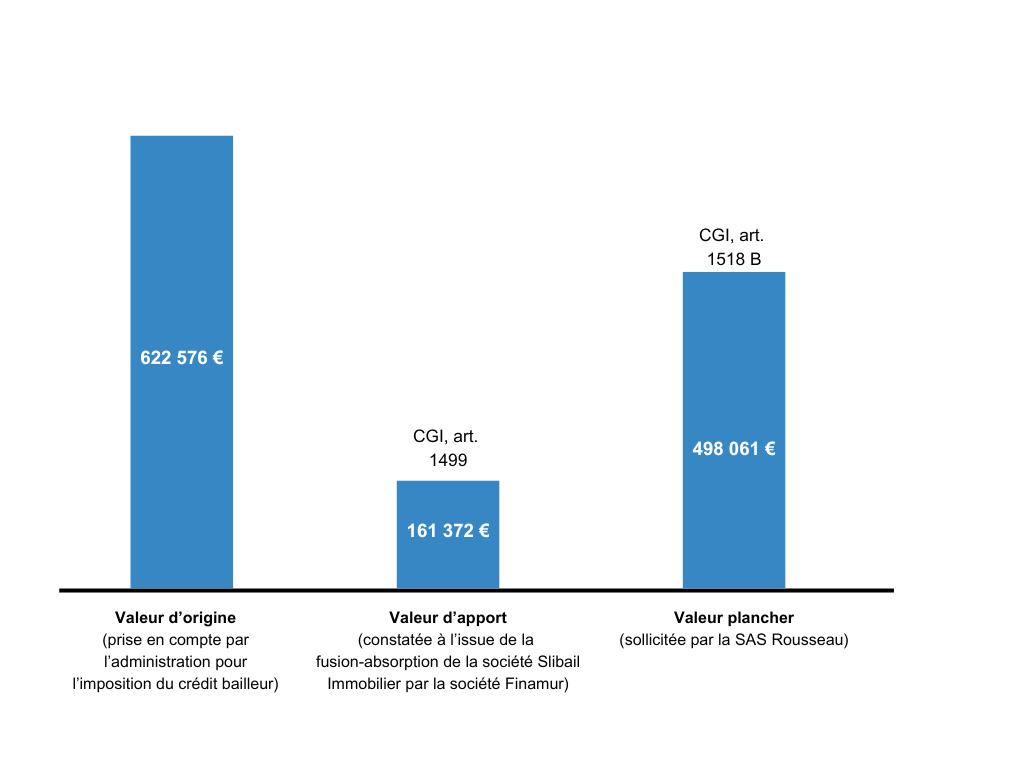

En l’espèce, l’immeuble en litige avait été acquis par la SAS Rousseau en 2012, au moyen de la levée de l’option d’achat qui lui avait été consentie par deux crédits-bailleurs, à savoir les sociétés Finamur et Natiocredibail. Le contrat de crédit-bail dans le cadre duquel cette option avait été levée avait été conclu en 1991 entre la société Rousseau Holding d’une part, et les sociétés Slicomi et Natiocredibail d’autre part. S’il mentionnait une valeur d’origine de 622 576 €, celle-ci avait été erronément prise en compte par l’Administration fiscale entre 2008 et 2012 pour l’imposition du crédit-bailleur.

Dans le cadre de l’imposition du crédit-bailleur entre 2008 et 2012, la valeur qui aurait dû être retenue n’était pas une valeur de 622 576 €, mais, en application de l’article 1499 du Code général des impôts (CGI), le prix de revient constaté lorsque la société Finamur a absorbé, en 2006, la société Slibail Immobilier (qui était alors dénommée Slicomi). Ce prix de revient correspondait à la valeur d’apport retenue lors de cette opération, soit 161 372 €.

Au regard de l’article 1518 B du CGI, cette valeur aurait toutefois été insuffisante. Elle était en effet inférieure à la valeur plancher correspondant à 80 % de la valeur locative de base constatée avant l’opération (c’est-à-dire 80 % de la somme susmentionnée de 622 576 €, soit 498 061 €).

En précisant qu’il y avait lieu d’appliquer l’article 1518 B du CGI dans le cadre de la reconstitution de la valeur locative qui aurait dû être retenue entre 2008 et 2012, la société Rousseau n’avait donc pas sollicité la diminution de la valeur comptable jusqu’au plancher. A son détriment et avec honnêteté, elle avait, au contraire, indiqué à l’Administration fiscale qu’après avoir corrigé l’erreur consistant à retenir une valeur de 622 576 € plutôt qu’une valeur de 161 372 €, il fallait « corriger la correction », et augmenter la valeur qui aurait dû être inscrite en comptabilité (soit 161 372 €) jusqu’au plancher prévu par l’article 1518 B du CGI (498 061 €, soit 80 % de 622 576 €).

Dans ces conditions, c’est donc au prix d’une confusion entre la correction initiale (remplacement d’une valeur d’origine erronée par la bonne valeur comptable, soit 161 372 €) et la correction de cette correction (application de l’article 1518 B du CGI, permettant de retenir 498 061 € plutôt que 161 372 €) que l’Administration fiscale estimait que la valeur locative plancher prévue par les dispositions de l’article 1518 B du CGI n’avait vocation à s’appliquer que si elle était supérieure à la valeur des immobilisations inscrites en comptabilité par la société propriétaire.

De même, c’est à tort que l’Administration fiscale indiquait que, tout en ayant relevé que le prix de revient des immobilisations apportées à la société Finamur avait fait l’objet d’une valorisation plus faible qu’au moment de leur acquisition en 1991, les dispositions de l’article 1518 B du CGI ne pouvaient s’appliquer au cas d’espèce dès lors que la SAS Rousseau n’arguait pas, ni ne démontrait que l’Administration aurait fixé la valeur locative des immobilisations en cause sur une autre base que leur valeur vénale inscrite en comptabilité par le crédit-bailleur suite à l’opération de fusion-absorption de 2006.

Il était en effet établi que la valeur d’origine des immobilisations en litige à la suite de l’opération de fusion-absorption de 2006 était excessive, et qu’elle devait être ramenée de 622 576 € à 161 372 €. Ce n’est qu’ensuite que cette nouvelle valeur devait être soumise au mécanisme de l’article 1518 B du Code général des impôts et être relevée à 498 061 €.

2024 : l’Administration fiscale finit par se raviser et donne entière satisfaction au contribuable

En se référant à la valeur locative initiale qui avait été effectivement retenue, et non à la valeur locative qui aurait dû être retenue, la position de l’Administration fiscale contrevenait directement aux dispositions combinées des articles 1499 et 1518 B du CGI et, en fin de compte, à la solution du Conseil d’Etat citée en exergue du présent commentaire.

Et vainement prétendait-elle que l’article 1518 B du CGI ne pouvait être invoqué en vue de diminuer une valeur locative jusqu’à un plancher. La diminution de la valeur locative sollicitée par la SAS Rousseau était en effet fondée sur l’article 1499 du CGI, l’article 1518 B du CGI ayant ensuite pour effet, au détriment de la société, de limiter cette diminution au moyen d’un mécanisme de plancher.

Consciente de la faiblesse de sa position, l’Administration fiscale a finalement admis, en cours d’instance, la possibilité d’appliquer la valeur locative plancher de l’article 1518 B du CGI à l’issue des opérations de fusion-absorption de 2004 et 2006 et, par voie de conséquence, a prononcé les dégrèvements en découlant.

Les leçons à tirer de l’affaire « SAS Rousseau » en matière de fiscalité locale

En conclusion, un crédit-preneur qui acquiert des immobilisations industrielles dans le cadre d’un contrat de crédit-bail peut toujours contester, à l’occasion des impositions dues au titre d’exercices non prescrits, la valeur locative plancher qui lui a été assignée par l’Administration fiscale en application de l’article 1499-0 A du CGI.

Quel a été le rôle des avocats partenaires et des experts fiscalistes de G.A.C Group dans l’affaire « SAS Rousseau » ?

Les avocats partenaires de G.A.C. Group sont intervenus en qualité de conseil de la société SAS Rousseau et ont joué un rôle crucial dans cette affaire. Ils ont notamment :

- conseillé la société SAS Rousseau tout au long de la procédure, en analysant la situation juridique et en élaborant la stratégie de défense ;

- apporté leur connaissance approfondie de la fiscalité locale pour contester la valeur locative plancher fixée par l’Administration ;

- représenté la société devant l’Administrations et les différentes instances juridictionnelles.

Après une longue bataille juridique, l’Administration fiscale a finalement donné raison à la société SAS Rousseau et a accepté de revoir la valeur locative plancher des biens immobiliers en question.

Ce succès est une victoire importante pour la société SAS Rousseau mais aussi et surtout pour tous les contribuables qui se battent contre des valeurs locatives planchers excessives. Il démontre également l’expertise et l’efficacité des avocats partenaires et de l’équipe fiscale de G.A.C. Group dans le domaine de la fiscalité locale.

Vous souhaitez approfondir un point concernant votre situation fiscale ?

Article rédigé par :

Aymeric GIVORD – Expert en fiscalité locale chez G.A.C. Group

Consultant en fiscalité locale depuis 2002, Aymeric collabore depuis plus de 15 ans avec d’éminents avocats et professeurs agrégés dans l’optique de faire évoluer la jurisprudence dans un sens favorable aux contribuables. Avec ses équipes, il est notamment à l’origine de l’arrêt de Plénière fiscale « SA GKN Driveline » (CE, 11 décembre 2020, n° 422 418) mais également de la décision de principe rendue en faveur de la SAS Rousseau (CE, 5 avril 2022, n° 448 710). Son travail au quotidien consiste dans l'analyse des bases d'imposition des établissements industriels, locaux professionnels et certains locaux d'habitation détenus et/ou exploités par les entreprises ou certains organismes afin de leur faire part de ses préconisations et d'optimisations potentielles et les accompagner dans la mise en place de ces actions, notamment au cours d'éventuels contentieux juridictionnels.

Vous avez une question sur cet article ?

Interrogez nos experts fiscalistes !

Nos consultants fiscalistes proposent un accompagnement tout au long de vos investissements fonciers et restructuration (assistances déclaratives, budgétisation, taxe d’aménagement, redevance archéologique, etc.) pour des impôts locaux et taxes sécurisés. Vous avez besoin d’une gestion solide et fiable de votre trésorerie pour permettre la croissance de votre entreprise : notre division performance financière composée de consultants fiscalistes appuyés par des avocats experts, a pour mission de sécuriser votre environnement fiscal grâce à un haut niveau d’expertise et un accompagnement personnalisé.

Newsletter

Restez informé.e des dernières actualités fiscales liées à la fiscalité de l’innovation.

Abonnez-vous à notre newsletter.