Retrouvez ci-dessous :

Un peu de contexte sur l'IP Box

Pour se mettre en conformité avec les recommandations de l’OCDE, la loi de finances pour 2019 a modifié en profondeur le régime de taxation des produits de la propriété intellectuelle.

En effet, l’Organisation de Coopération et de Développement Economiques (OCDE) – puis l’Union Européenne – dans ses recommandations pour lutter contre les pratiques dommageables, a consacré l’approche dite « NEXUS », consistant à corréler l’avantage fiscal lié aux revenus de propriété intellectuelle, aux dépenses de recherche liées aux actifs générant lesdits revenus.

Ainsi, le dispositif précédent, qui consistait à imposer les revenus éligibles à 15%, sans autre condition particulière, a été jugé non-conforme à l’approche préconisée par l’OCDE, et donc remplacé.

Nous allons donc, dans cet article, présenter puis commenter les modalités de calcul du dispositif, codifié à l’article 238 du Code Général des Impôts, et les difficultés auxquelles les entreprises qui optent pour ce nouveau régime peuvent être confrontées.

Champ d’application et modalités de calcul

Au-delà du fonctionnement du dispositif, le champ d’application a été lui aussi assez fortement modifié.

Les entreprises éligibles

Sont éligibles, comme pour le Crédit d’Impôt Recherche (CIR), les entreprises industrielles et commerciales, soumises à un régime réel d’imposition.

Les opérations et revenus éligibles

L’article 238 du Code Général des Impôts dispose que le régime spécial s’applique au résultat net des opérations de cession, concession ou sous-concession portant sur les actifs suivants qui présentent le caractère d’éléments de l’actif immobilisé :

- Brevets au sens large qui incluent les certificats d’utilité et les certificats complémentaires de protection rattachés aux brevets ;

- Certificats d’obtention végétale (COV) ;

- Logiciels protégés par le droit d’auteur ;

- Procédés de fabrication industriels qui constituent le résultat d’opérations de recherche, qui sont l’accessoire indispensable de l’exploitation d’un brevet ou d’un certificat d’utilité et qui font l’objet d’une licence d’exploitation unique avec l’invention.

L’une des principales nouveautés de ce dispositif est l’ouverture du dispositif aux entreprises éditrices de logiciels protégés par droit d’auteur. Il est à noter que le logiciel est protégé par droit d’auteur sans formalités particulières, dès lors que l’auteur est en mesure d’indiquer qu’il a « fait preuve d’un effort personnalisé allant au-delà de la simple mise en œuvre d’une logique automatique et contraignante » pour le mettre au point, selon les termes des juges de la Cour de Cassation.

Modalités de calcul

Détermination du résultat net

Il convient pour le contribuable, dans un premier temps, d’identifier les revenus éligibles. Puis de calculer l’avantage fiscal relativement auxdits revenus.

L’article 238 du Code Général des Impôts dispose que sont éligibles les revenus issus des opérations de cession, concession ou sous-concession portant sur les actifs de propriété intellectuelle cités.

La principale difficulté auxquelles peuvent se heurter les entreprises, notamment pour les sociétés éditrices de logiciels, est d’identifier et d’isoler les revenus éligibles.

En effet, à titre d’exemple mais c’est souvent le cas, la concession d’une licence est souvent accompagnée d’un service après-vente, d’une hotline, d’un service de maintenance … et tous ces services ne seront pas éligibles au dispositif, mais font l’objet d’une facturation « globale ». Si le contrat n’individualise pas le prix de chaque prestation, il conviendra pour l’entreprise de reconstituer et d’individualiser le chiffre d’affaires pouvant entrer dans le résultat « IP BOX ».

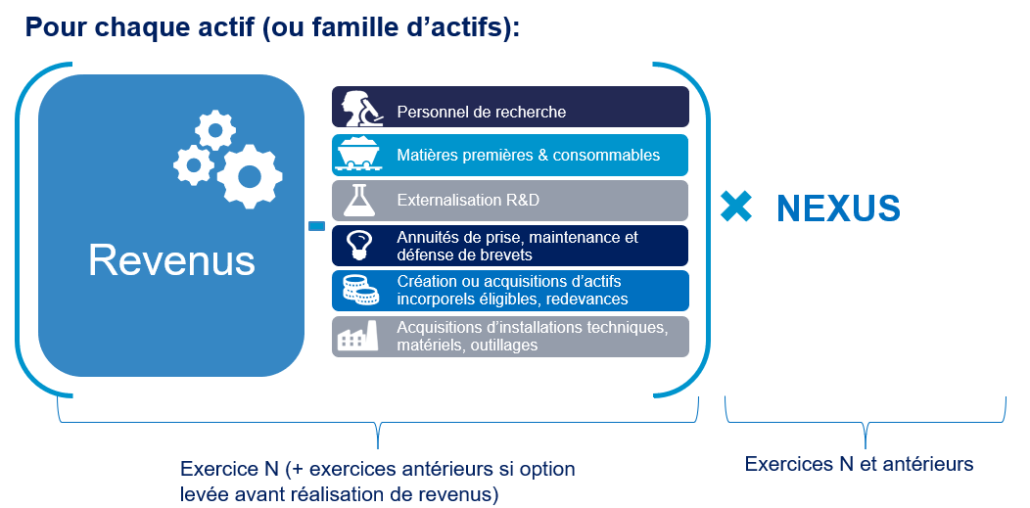

Le résultat net éligible au taux de faveur s’obtient par différence entre les revenus liés à la cession/concession/sous-cession de l’actif considéré et les dépenses directes engagées pour l’acquisition et le développement de cet actif.

Les dépenses de recherche et de développement sont à déduire des revenus éligibles. Cette disposition, qui peut paraître pénalisante pour le contribuable qui engagerait un gros effort de recherche, a été insérée afin que des dépenses potentiellement valorisées au CIR n’ouvrent pas droit à un deuxième avantage fiscal sur les mêmes opérations.

Sont donc à retrancher du résultat brut obtenu les charges de personnel, les frais d’acquisition ou de création d’équipement, les fournitures et matières premières utilisées, les frais de prise et de maintenance des titres de propriété industrielle, les redevances des actifs en sous-concession et les frais d’acquisition des actifs.

La détermination du résultat net éligible au régime de faveur se différencie, dans la méthodologie de calcul, de l’établissement du résultat net « de droit commun », en effet :

- Les charges déduites sont celles directement en lien avec l’acquisition, la recherche et le développement de l’actif considéré, sans tenir compte des coûts environnés ;

- Ce calcul doit être réalisé par actif, sauf à justifier de l’impossibilité d’effectuer un suivi des revenus ou des dépenses de recherche par actif. Dans ce cas, les actifs peuvent être regroupés par famille.

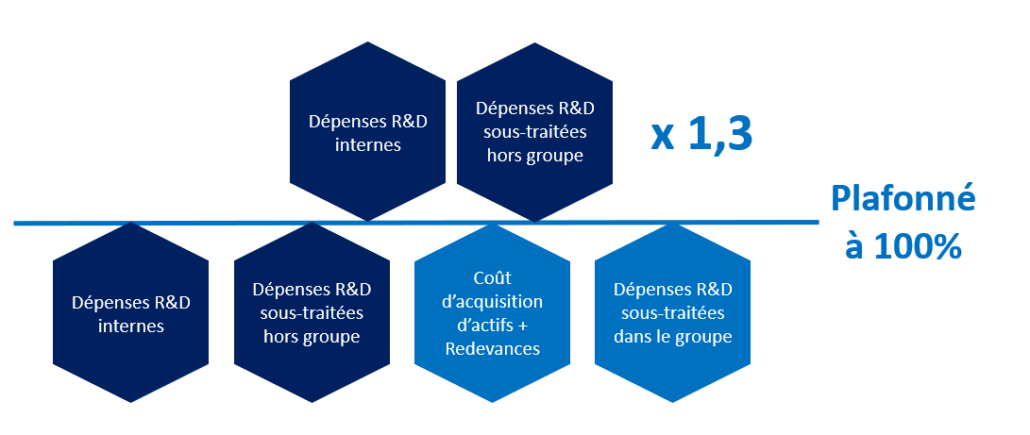

Détermination du ratio Nexus

Le résultat net ainsi obtenu est pondéré par un rapport d’assujettissement, dit ratio Nexus, qui reflète le degré d’implication de la société déclarante dans le développement de cet actif.

Ainsi, et c’est par cette opération que le dispositif répond aux exigences de l’OCDE, l’avantage fiscal est lié aux dépenses de recherche engagées directement par la société déclarante. Dès lors, une société qui a développé en interne son actif à 100% aura un ratio de 1, et sera imposable à 10% sur l’intégralité de ses revenus éligibles

Schéma explicatif

Etape 1 : Etablissement du résultat net

Figure 1 : Mécanisme de calcul du résultat net au régime de faveur pour un actif

Etape 2 : Calcul du rapport d’assujettissement (ratio Nexus)

Figure 2 : Formule de calcul du rapport d’assujettissement ou ratio Nexus pour un actif

L’économie d’impôt correspond donc à l’écart de taux d’imposition sur l’assiette constituée par le résultat net calculé de l’actif, et ceci pour chaque actif pour lequel la société opte.

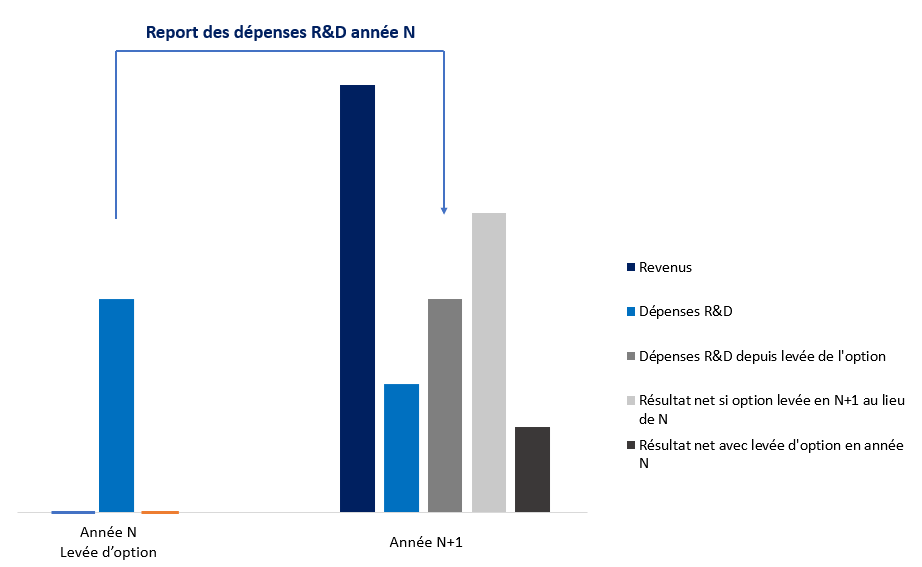

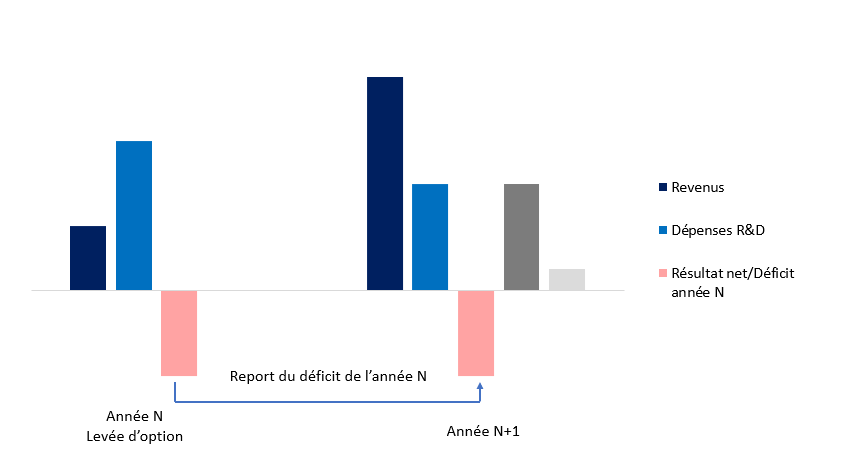

En cas d’absence de revenus, ou de résultat net négatif

En absence de revenu ou en cas de résultat net déficitaire, le régime de faveur n’aura pas d’impact sur le montant d’impôt dû par la société pour cet exercice. Toutefois, si l’option a été levée pour cet actif, l’économie potentielle des exercices futurs en sera impactée, le déficit se reportant sur les exercices suivants.

Le choix de lever l’option pour un actif doit donc être basé sur une analyse et des projections au cas par cas.

Etape 3 : Etablissement de la justification du calcul de l’avantage

Afin de faire les bons arbitrages et de sécuriser les calculs, mais aussi pour présenter à l’administration fiscale une méthodologie robuste, un suivi analytique fin des revenus et des dépenses par actif est un atout et une nécessité.

En effet, l’avantage fiscal obtenu par l’entreprise peut être assez important et certaines zones d’ombre n’ont pas encore été éclaircies, ni par les juges ni par l’administration.

Ainsi, comme le dispositif du CIR a incité les entreprises à structurer le suivi de leur R&D, tant au niveau des activités menées que des investissements réalisés, l’IP BOX est une occasion de questionner et améliorer son contrôle de gestion.

Article rédigé par nos experts :

Marion CHABRILLAT

Consultante Innovation spécialisée sur le dispositif IP Box

François-Xavier PIC

Juriste fiscaliste